2024年光伏逆变器市场需求上升,占比超过75%

2024年,中国光伏供应链面临前所未有的挑战,供需错配加剧,光伏价格持续走低,行业深度洗牌。然而,低价激发了终端市场热情,全年新增装机超过278GW,带动光伏逆变器市场需求上升,招标市场火热。

招标规模与时间分布

年度招标规模:2024年1-12月央国企光伏逆变器招标规模约为185GW,加上2023年为2024年备货未定标项目,总规模高达252GW。

月度招标特征:

11月为年度招标高峰期,规模达51GW,主要项目包括中国电建2025年度光伏逆变器框架入围集中采购等。

3月次之,招标规模达28.5GW,主要项目包括中核汇能2024年度逆变器集中采购等。

6月、7月和8月因有央企超10GW级别的集采招标,月度招标规模分别达15.4GW、18.1GW和13GW。

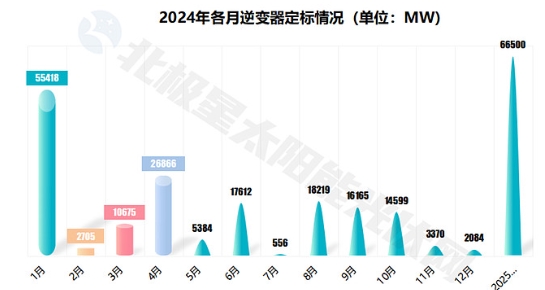

定标情况:2024年1-12月光伏逆变器定标规模约为185GW。定标高峰期为2024年1月(55GW)和2025年1月(66GW)。

招标主体

主导力量:招标市场以“五大六小”等能源央企为主,占据整个招标市场的7成以上。

主要企业:

中国电建:以压倒性优势领跑招标市场,主要项目包括2025年度51GW的光伏逆变器框架入围集中采购。

大唐集团、中国能建、华电集团、国家电投、华能集团、国家能源集团:均有10GW以上招标集采项目。

招标规格

组串式逆变器:占据主要地位,252GW项目中,组串式超过187GW,占比超过75%。

功率段分布:

110kW以下:仅占1%。

110kW至200kW:占比12%。

200kW至300kW:占比20%。

300kW及以上:占比高达70%以上。

中标企业

行业格局:光伏逆变器市场经过多轮洗牌,市场格局高度集中,头部企业与中小厂商分化明显。

主要中标企业:

华为:入围17个央企集采项目,集采规模达32.7GW,订单来源广泛。

阳光电源:入围15个项目,集采规模达13.39GW。

特变电工:入围12个项目,集采规模超过13GW。

上能电气:入围15个项目,订单规模可观。

株洲变流:入围13个项目,集采规模超过5GW。

科华数能:入围8个项目,中标规模超过3.98GW。

市场表现:头部企业在分布式市场、地方国企及跨界项目中全面渗透。华为预计2024年中国地区发货量突破100GW;上能电气中标规模达61.78GW;特变电工赢得近500个项目订单,规模达17.77GW。

竞争态势

竞争维度:行业竞争从单纯的价格战转向“技术+成本”的双维度比拼。

技术优势:头部企业凭借1500V大功率机型、智能IV诊断等创新技术构建壁垒。

成本优势:头部企业通过参股芯片企业等策略,实现关键部件自主可控,成本优势显著。

市场趋势:未来三年内,行业市场集中度将进一步提升,技术迭代缓慢的企业将面临市场出清风险,行业将向高效、集约方向发展。

总结

2024年光伏逆变器市场在行业洗牌中迎来需求爆发,央企集采规模庞大,头部企业凭借技术与成本优势占据主导地位。未来,市场竞争将更加激烈,行业集中度将进一步提升,推动技术革新和产业升级。